ACRE pour tous

Depuis le 1er janvier 2019, l'acronyme ACCRE a perdu un « C » mais gagne en B-énéficiaires. Zoom sur le nouveau dispositif.

Pour les créations et reprises d'entreprises intervenant à compter du 1er janvier 2019, l'ensemble des créateurs et repreneurs d'entreprise est éligible au bénéfice de ce dispositif d'exonération de cotisations. Le formulaire de demande d'ACCRE n'est plus à compléter.

Des vérifications a posteriori sont susceptibles d'être effectuées par l'URSSAF, par demande écrite ou dans le cadre d'une procédure de contrôle.

Pour les créations et reprises d'entreprises antérieures au 1er janvier 2019, les conditions restent inchangées, le formulaire de demande est à compléter (Cerfa n° 13584*02).

Quelles conditions pour 2019 ?

- Ne pas avoir bénéficié de l'ACCRE dans les 3 années précédentes.

- Pour les créations et reprises d'entreprises intervenant au 1er janvier 2019, ce délai s'apprécie à compter de la cessation du bénéfice de l'ACCRE au titre d'une activité passée.

- Pour les créations et reprises d'entreprises intervenant jusqu'au 31 décembre 2018, ce délai s'apprécie à l'expiration d'attribution de l'ACCRE.

- L'exonération est à compter de la date d'affiliation et pendant 12 mois.

- Les créateurs et repreneurs d'activité seront exonérés des cotisations : maladie, maternité, retraite de base, vieillesse, invalidité, décès et allocations familiales, si leurs revenus professionnels ne dépassent pas un plafond qui diffère selon l'année de création ou de reprise d'activité.

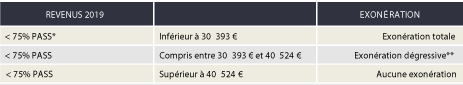

Plafond applicable :

Précision sur le calcul de l'exonération lorsque le revenu est supérieur à 30 393 € et inférieur à 40 524 € :

Le montant de l’exonération est calculé à partir de la formule suivante : montant de l'exonération = E / 0,25 PSS × (PSS-R).

- E correspond au montant total des cotisations d’assurance sociale (allocations familiales, assurance maladie, maternité, retraite de base, invalidité décès) dues pour un revenu égal à 30 393 €,

- PSS est la valeur du plafond annuel de la Sécurité sociale (40.524 euros en 2019),

- R est le revenu de la personne bénéficiant de l'exonération.

Pour combien de temps ?

La durée de l’exonération est de 12 mois.

Un travailleur indépendant peut bénéficier du prolongement de l'exonération initiale sur une durée de 24 mois maximum. Pour en bénéficier, celui-ci doit relever du régime fiscal de la micro-entreprise.

L'exonération correspond alors à :

- 2/3 de l'exonération calculée selon les modalités de calcul de l'exonération initiale au titre des douze premiers mois de prolongation,

- 1/3 de l'exonération calculée selon les modalités de calcul de l'exonération initiale au titre des douze mois suivants.

Restent dues dans les deux cas :

- la CSG-CRDS,

- la Contribution à la Formation Professionnelle,

- la retraite complémentaire obligatoire (CNBF).